Der bekannte amerikanische Investor Warren Buffet, welcher immer wieder mit gut getimten Investmententscheidungen Schlagzeilen erzeugt hat,

hat sich schon vor Längerem von einigen seiner Bankaktieninvestments getrennt. Zusätzlich wurde kürzlich bekannt,

dass sich der Investor durch sein Unternehmen Berkshire Hathaway von Aktien im Wert von über 13 Milliarden US-Dollar getrennt hat.

Dafür investierte er deutlich mehr Geld in kurzfristige US-Staatsanleihen, aus welchen er sich für dieses Jahr einen Gewinn von über 5 Milliarden Dollar erhofft.

Wenn die Zinsen am Markt steigen, bedeutet das, dass es für neue Anleihen höhere Zinskupons gibt als für laufende Emissionen.

Die höheren Renditen lassen die Kurse bereits ausgebener Anleihen sinken.

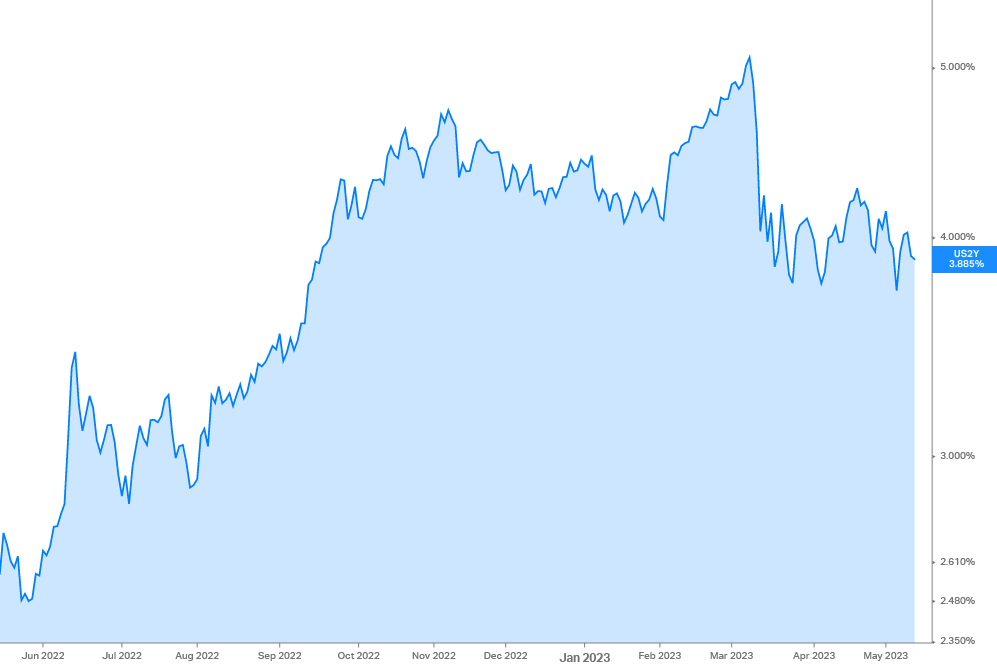

Seit dem 16.03.2020 hat die FED den Leitzins von 0,25% auf 5,25% angehoben. Gerade mit der Zinserhöhung am 28.07.2022,

bei welcher der Leitzins erstmals nach über 14 Jahren auf 2,5% angehoben wurde, reagierten die US-Treasuries mit 2 und 5 Jahren Laufzeit mit Kurstiefständen.

Die Yields der 2 Jahres-Treasuries fiel dabei auf 2,88%, während die für 5 Jahres-Treasuries auf 2,71% fielen.

Seitdem haben sich die Anleihenrenditen, unter anderem aufgrund der weiteren Zinserhöhungen,

deutlich erhöht und stehen aktuell bei den 2 Jahres-Treasuries bei 3,95% und bei den 5 Jahres-Treasuries bei 3,41%.

Da die FED bisher noch kein Ende ihrer Zinserhöhungen signalisiert hat, könnte es sein, dass hier noch höhere Renditen erreicht werden.

Da Bonds in Zeiten geringerer Aktienrenditen oft eine höhere Performance aufweisen, könnten sie in diesen Zeiträumen eine Investmentalternative darstellen.

Das zeigt ein einfacher Renditevergleich des S&P500 gegenüber dem 2 Jahres-Treasury.

So wäre ein Investment in den S&P500 zum Jahresbeginn heute 14% weniger wert, zeitweise waren es sogar 27% Verlust.

Die Rendite der 2 Jahres-Treasurys ist im selben Zeitraum von 0,73% auf 3,94% angestiegen, lag zeitweise sogar bei 4,86%.

Quelle: JRC Capital Management Berlin

^GDAXI

^GDAXI  ^DJI

^DJI  LHA.DE

LHA.DE  MTE.F

MTE.F  AIR.F

AIR.F  SQ

SQ  PAH3.DE

PAH3.DE  TWTR

TWTR  3V64.F

3V64.F  0Q3.F

0Q3.F